Az európai, amerikai és ázsiai börzék, valamint számos ország devizája megszenvedte a dollár erõsödését, amelynek hátterében elsõsorban a Fed újabb januári tapering-je állhat. Hiszen 75 milliárd dollárról 65 milliárdra süllyedt a Fed kötvényvásárlás havi keretösszege. A szinte végtelen nemzetközi pénzügyi likviditás kora véget érhet, amelyet most bõrükön érezhettek a spekulánsok. Jelentõs tõkekivonás indult meg a kockázatosabbnak ítélt feltörekvõ piacok pénzügyi eszközeibõl. Ennek megfelelõen a dollár 1,35 alá erõsödött az euróval szemben. Mivel, ahogyan lenni szokott, az amerikai dollárba menekültek az invesztorok.

Technikai oldal

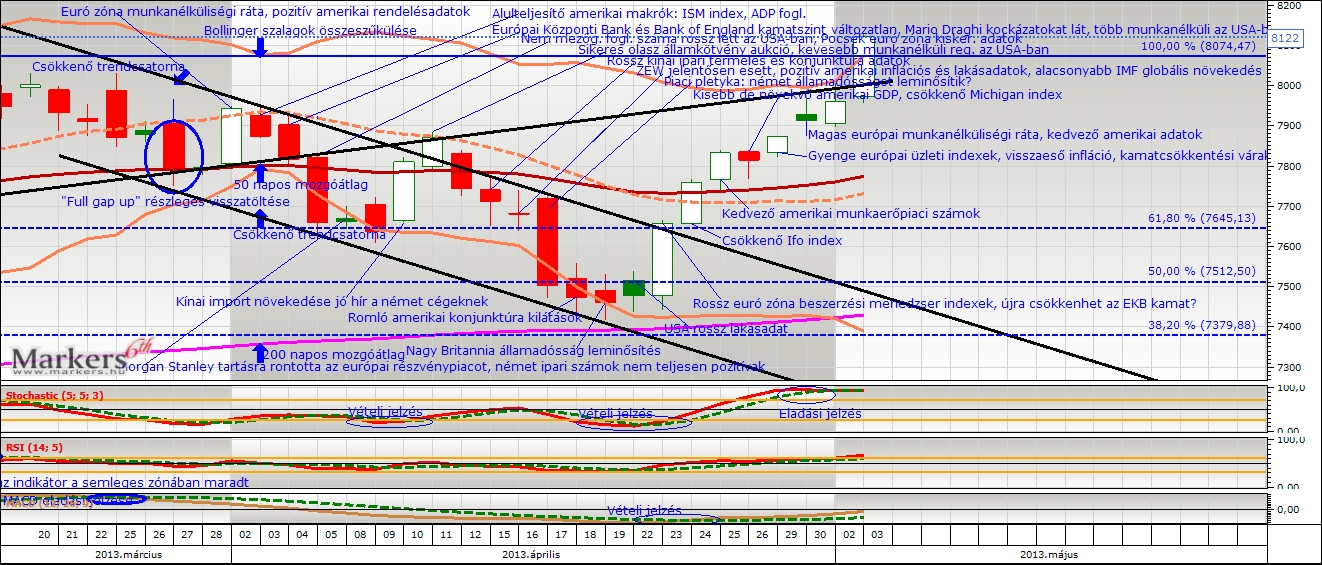

Mi történt? Rövidtávon korrekciót várhatunk, mivel egyrészt a technikai indikátorok túlvett állapotot jeleztek. Másrészt az emelkedõ trendcsatorna felsõ ellenállási vonalán helyezkedett el a kurzus, amely igen erõs ellenállás, ezért arról visszafordulhatnak a jegyzések.- írtuk elõzõ elemzésünkben. Igazunk lett. Január közepéig a bikák domináltak és újabb csúcsra futott a német tõzsdeindex. Az évek óta formálódó emelkedõ trendcsatorna felsõ ellenállási vonaláig jutott az árfolyam 9700 pont fölötti magasságban. Aztán beindult a korrekció és a medvék irányítottak, amelyet mindhárom grafikonba épített technikai indikátor (RSI, MACD, Slow Stochastic) eladási szignálja szépen jelzett. A kurzus a hozzávetõleg két éve érvényes növekvõ trendcsatornában fejlõdött, így komolyabb visszatesztrõl nem beszélhettünk. Megnyugtató, hogy a jegyzések 9000 pont fölött maradtak, a közép- és hosszú távú mozgóátlagok nem voltak veszélyben.

Mi várható? Az elmúlt hetek eseményei nem változtattak az összképen technikai szempontból. A korrekció ellenére a mozgóátlagok alapján továbbra is intenzíven bullos a német tõzsdeindex, a heves szárnyalás kibontakozása folytatódhat. Bízhatunk abban, hogy láthatjuk a Dax indexet 10000 ponton, ugyanakkor nehéz megjósolni a várható esemény idõpontját. Egyértelmûen 10000 lehet a befektetõk célárfolyama, amely már karnyújtásnyi távolságra található. Nyilván nem láthatunk a jövõbe, mindig érdemes óvatosnak maradni. A technikai indikátorok szerint továbbra is túlvett állapotban lehet az árfolyam. Hiszen említésre méltó korrekció utoljára 2011 augusztusában történt. Jól szemlélteti az óriási szárnyalást, hogy az 50 napos mozgóátlag érintéséhez 8600-ig kellene esnie az árfolyamnak, miközben a 200 napos mozgóátlag vonala 7200-7300 körül húzódik. Így bõven van tér a zuhanásra, hiszen egyszer eljönnek majd a medvék. Semmi sem tart örökké. A legfontosabb közeli támaszvonalak heti felbontású grafikon alapján: 9435, 9000, 8730, 8500 és 8151 (100%-os Fibonacci szint).

Fundamentális oldal

Összefoglalás:

Az európai, amerikai és ázsiai börzék, valamint számos ország devizája megszenvedte a dollár erõsödését, amelynek hátterében elsõsorban a Fed újabb januári tapering-je állhat. Hiszen 75 milliárd dollárról 65 milliárdra süllyedt a Fed kötvényvásárlás havi keretösszege. A szinte végtelen nemzetközi pénzügyi likviditás kora véget érhet, amelyet most bõrükön érezhettek a spekulánsok. Jelentõs tõkekivonás indult meg a kockázatosabbnak ítélt feltörekvõ piacok pénzügyi eszközeibõl. Ennek megfelelõen a dollár 1,35 alá erõsödött az euróval szemben. Mivel, ahogyan lenni szokott, az amerikai dollárba menekültek az invesztorok. Nyilvánvaló, hogy a Fed lépéssorozata a szigorítással nem ér véget, mert a második lépés a kötvényvásárlási program kivezetése lehet. Ezek után pedig megindulhat a kamatemelés. Még ha a távolabbi jövõben, évek múlva is, de egyszer be kell következnie a laza monetáris politika változásának, amely beárazódik a pénzügyi eszközökbe és akár traumákat válthat ki a világ pénz- és tõkepiacain. Másrészt az amerikai gyorsjelentések nagyobb része szerepelt várakozások alatt, amely vészjósló lehet, hiszen az elmúlt negyedévekben tapasztalt busás vállalati profitok jelentõsen támogatták a pozitív hangulatot. Harmadrészt az amerikai makrók sem muzsikáltak teljesen egyértelmûen. Annak ellenére, hogy a negyedik negyedéves GDP felülteljesítette az elemzõi várakozásokat, jelentõsen visszaesett az ingatlanok iránti kereslet, csökkent a fogyasztói bizalom és hirtelen megugrott a heti új munkanélküli kérelmek száma. Negyedrészt aggasztotta a befektetõket a kínai gazdaság lassulása, hiszen idén alacsonyabb GDP növekedés várható. A szakértõk már régóta hitelválságról és ingatlan lufiról riogatnak Kínában. De tény, hogy a feldolgozóipari BMI a recessziót jelzõ 50 pont alá süllyedt, amely óvatosságra inthet. Ötödrészt pedig számos országban, mint Ukrajna, Törökország, Thaiföld lokális belpolitikai harcok, polgárháborúra emlékeztetõ megmozdulások történtek. Idõnként fellángolnak a kedélyek Egyiptomban és a tárgyalások ellenére még mindig nincsen megoldás Szíria ügyében. Ezek az aggodalmak felerõsíthették a fundamentálisan kevésbé stabil országok elleni bizalmatlanságot, a részvénypiacok korrekcióját és egyben a dollár intenzív erõsödését.

Részletek:

(01.02.) A feldolgozóipari beszerzési menedzser index értéke enyhén, 57,3 pontról 57 pontra csökkent az USA-ban, de kisebb mértékben, mint az elemzõi várakozások. A heti új munkanélküli kérelmek száma tovább csökkent 339 ezer fõre. Az eurózóna feldolgozóipari BMI végleges decemberi értéke erõs, 52,7 pont lett, így megegyezett az elõzetesen közzétett adattal. (01.06.) A Szenátus jóváhagyta Janet Yellen személyét, aki az amerikai jegybank szerepét betöltõ Fed elnöke lesz Ben Bernanke után. Decemberben a nem feldolgozóipari beszerzési menedzser index 53,9 pontról 53-ra esett vissza az Egyesült Államokban. A feldolgozóipari novemberi rendelések az elemzõi konszenzus szerint, 1,8%-al emelkedtek. Az eurózóna szolgáltató szektorban mért BMI mutatója a vártak szerint alakult. (01.07.) A német munkanélküliségi ráta maradt változatlanul 6,9%-on, a munkanélküliek száma vártnál jobban, 15000 fõvel csökkent. A novemberi 0,9%-ról 0,8%-ra lassult a pénzromlás üteme az eurózónában. (01.08.) Az ADP adat közel 40 ezer fõvel több foglalkoztatottról számolt be, mint az elemzõi várakozások. Az eurózóna kiskereskedelmi forgalma 1,6%-al bõvült novemberben a várt 0,3%-al szemben. Az eurózóna munkanélküliségi rátája változatlanul 12,1%-on állt. A német ipari rendelések novemberben 6,8%-al pörögtek fel, a várt 6,1% helyett. (01.09.) Az Alcoa jelentésével megindult az amerikai gyorsjelentési szezon. Az alumíniumipari óriás eredménye egyszeri tételek miatt jelentõsebb alulteljesítette a várakozásokat. Mario Draghi EKB elnök nem mondott újat a sajtótájékoztatón. Az alacsony kamatkörnyezet Európában is maradhat a következõ években, az Európai Központi Bank továbbra is készen áll az újabb élénkítésre, ha szükséges. A német ipari termelés novemberben 3,5%-al szárnyal, az elemzõi konszenzus csak 3%-ról szólt. Az Európai Bizottság üzleti bizalmi indexe várakozásokat felülteljesítve emelkedett. (01.10.) Az USA-ban a foglalkoztatottság 74 ezer fõvel bõvült a várt 190 ezer helyett. Az amerikai munkanélküliségi ráta 7%-ról 6,7%-ra zsugorodott, amelyet a munkaerõpiac visszahúzódásával magyaráztak. (01.14.) A JP Morgan és Wells Fargo amerikai bankok kedvezõ jelentései támogatták az optimista hangulatot. Az amerikai kiskereskedelem decemberben 0,2%-al emelkedett, felülmúlva a várakozásokat. (01.15.) A Világbank felfelé módosította idei évre tervezett GDP növekedését, a globális növekedés üteme 3,2% lehet az eddig várt 3%-al szemben. A Fed gazdasági helyzetértékelése (Beige Book) meglehetõsen optimista képet festett az amerikai gazdaságról, így folytatódhat a Fed kötvényvásárlási programjának szûkítése. Decemberben 13%-al emelkedtek az európai autóértékesítések, amely kedvezõ hír az európai autógyáraknak. A gyorsjelentései szezon kellõs közepén a Bank of America is jobbat jelentett a vártnál. A havi infláció a várakozásoknak megfelelõ 0,4%-os volt Németországban, éves szinten 1,4% a pénzromlás üteme. (01.16.) Az amerikai heti új munkanélküli kérelmek száma ismét süllyedt, az inflációs ráta pedig a vártnak megfelelõen 0,3%-al emelkedett. Az eurózónában 0,8%-os volt a pénzromlás üteme decemberben. A Goldman Sachs is nagyobb nyereséget produkált az utolsó negyedévben, a Citigroup gyengébben teljesített. (01.17.) Decemberben jelentõsen süllyedt az ingatlanok iránti érdeklõdés az Egyesült Államokban. A megkezdett lakásépítések 9,8%-al, a kiadott építkezési engedélyek 3%-al csökkentek. Az amerikai ipari termelés 0,3%-al bõvült, de termelési adatok összességében vegyesre sikerültek. A Michigan fogyasztói bizalmi index is visszaesett 80,4 pontra, a szakértõk enyhe emelkedésre számítottak. Hiába jelentett erõsebb számokat a Morgan Stanley és a General Electric, a befektetõi hangulat pesszimista maradt a kedvezõtlen makroadatok miatt. (01.21.) A német Zew intézet szerint januárban egy kicsit visszaesett az üzleti bizalom, a szakértõk növekedést vártak. (01.23.) A használt lakások forgalma enyhén nõtt decemberben novemberhez képest, de az emelkedés alulmúlta a várakozásokat. Az átfogó feldolgozóipari beszerzési menedzser index jobban emelkedett a vártnál az eurózónában. A heti új munkanélküli kérelmek száma továbbra is 330 ezer alatt maradt. (01.27.) Az német Ifo üzleti bizalmi index értéke decemberben tovább emelkedett. Decemberben vártnál kevesebb új lakás fogyott az Egyesült Államokban, a novemberi számot is lefelé módosították. (01.28.) A tartós cikkek rendelésállománya 4% fölött esett a várt közel 2%-os növekedéssel szemben. A Conference Board fogyasztói indexe viszont ismét emelkedett. (01.29.) Az elemzõk véleményének megfelelõen 75 milliárdról 65 milliárd dollárra csökkentette a Fed a kötvényvásárlás havi keretét. A Fed optimista képet festett az amerikai gazdaságról és a kilátásokról. (01.30.) Az amerikai GDP 3,2%-al nõtt a negyedik negyedévben az elõzõhöz képest. A heti új munkanélküli kérelmek száma 348 ezerre ugrott, az elemzõk többsége 330 ezer alatti értéket várt. A lakásértékesítések száma közel 9%-al csökkent, a szakértõk csak 0,3%-os enyhe mínusszal számoltak. Az eurózóna üzleti bizalmi indexe januárban is javult decemberhez képest. Kiábrándította a befektetõket a Mattel és az Amazon jelentése. (01.31.) A Michigan egyetem fogyasztói bizalmi indexe 81,2 pontra süllyedt. A januári Chicago BMI kevésbé esett vissza. Az amerikai személyes bevételek nem bõvültek, a személyes kiadások viszont várakozások fölött emelkedtek.