Számos pozitív, nemzetgazdasági adat támasztotta alá, hogy az amerikai gazdaság a gyógyulás jeleit mutatja, pont ezért a ciprusi aggodalmak kevésbé éreztették hatásukat az amerikai börzéken. Ugyanakkor a gazdasági növekedés szinte minden szektorban enyhe és lassú, az óriási jegybanki kötvényvásárlási program és monetáris lazítás ellenére. Ezek mellett ne felejtsük el, hogy a kormányzati megszorítások értéke 85 milliárd dollár az idei évre, amely visszavetheti a gazdaság teljesítményét. A munkaerõ piaci, beruházási adatok továbbra is vegyesek, rövid- és középtávon is jelentõsek a kockázatok a további fejlõdés tekintetében, és a feldolgozóiparban is törékenyek a kilátások. Részvénypiaci szempontból érdekes módon nem is feltétlenül számít a reálgazdasági teljesítmény, hiszen rossz makrogazdasági helyzetben a FED további lazítása hatalmas likviditást nyújthat a piacoknak, amelynek komoly árfolyamtoló hatása lehet a jövõben is. A nulla körüli kamatszint és a korlátlan likviditás vállalati oldalról könnyen megoldható és olcsó finanszírozást jelent, nyilván ez is hozzájárul ahhoz, hogy a közelgõ vállalati gyorsjelentések várhatóan túlteljesítik az elemzõi várakozásokat. Az észak-koreai fenyegetés biztonságpolitikai kockázatát nem szeretik a pénz- és tõkepiacok, bár a tényleges katonai konfliktus kockázata csekély, és akár rövidtávon lecsillapodhatnak a kedélyek.

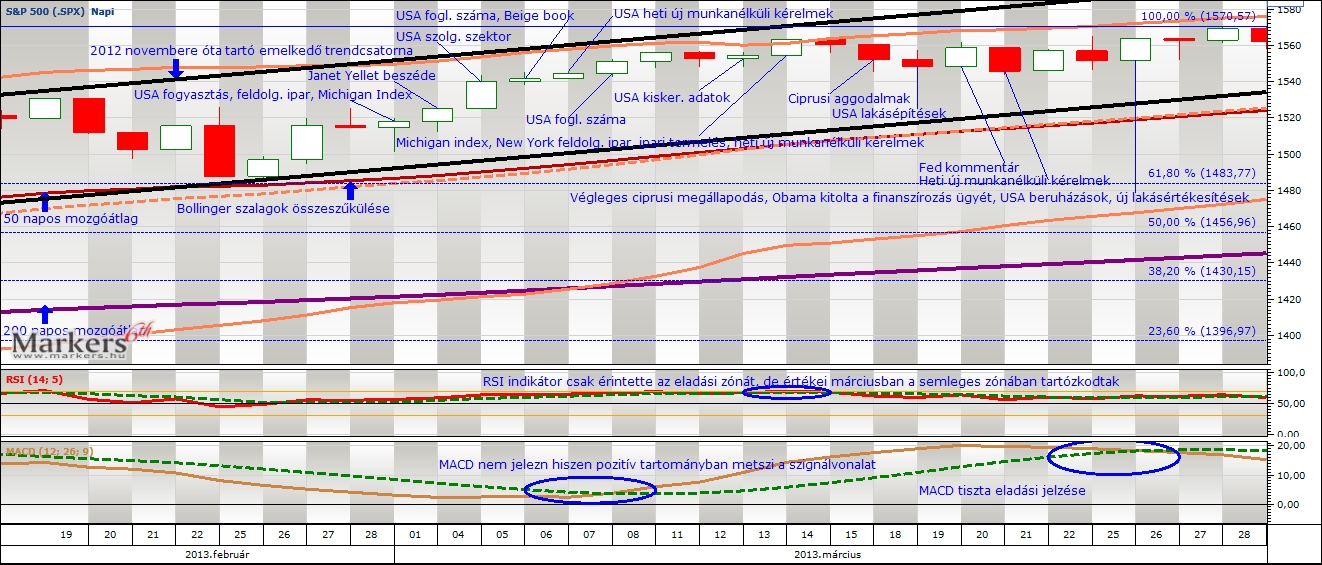

Mi történt? A Dow Jones Ipari Átlag és Nasdaq indexekhez hasonlóan a Bollinger szalagok összeszûkülése jelezte a várható nagyobb árfolyam-elmozdulást február végén. Az S&P500 index árfolyama március végén haladta meg 2007 októberében mért értékét, ezzel nemcsak március, hanem az elsõ negyedév is pompásan sikerült, mert a vezetõ amerikai index hozzávetõleg 10%-ot emelkedett. Az amerikai index száguldása következtében egyre inkább eltávolodott nemcsak a 200 napos, hanem az 50 napos mozgóátlagtól is, az árfolyamfejlõdés a felsõ Bollinger szalag mentén, és szinte korrekció nélkül ment végbe. Az amerikai index 2012 novembere óta egy emelkedõ trendcsatornában fejlõdött, a grafikon sok pontja ráilleszthetõ a támasztó egyenesre, valamint a párhuzamos felsõ ellenállási vonalra is. A márciusi árfolyam növekedése a 61,8%-os (1483,77) Fibonacci szint fölött indult, de ezt a technikai indikátorok nem igazolták vissza, mert az RSI indikátor a semleges zónában tartózkodott, az MACD vonala pedig 0 fölött metszette alulról a szignálvonalat. Az RSI indikátor értékei a vizsgált idõszak közepén, az MACD oszcillátor hó végén, együttesen eladást jeleztek, de az index tovább oldalazott, sõt szolidan felfelé mozdult. Hó végén a 100%-os (1570,57) Fibonacci szint közelében zárult a kereskedés, amikor a Bollinger szalagok ismételt összeszûkülése nagyobb mozgást vetíthet elõre. Ennek köszönhetõen április is tartogathat izgalmakat

Mi várható? A mozgóátlagok alapján a hosszú távú trend folytatása várható, hiszen a S&P500 index árfolyama az 50 és 200 napos mozgóátlag fölött helyezkedett el. A 100%-os (1570,57) Fibo áttörésével és szint fölötti konszolidációjával megnyílhat a tér felfelé, ha továbbra is a vevõk irányítanak, akkor a lélektanilag fontos 3300 pont fejthet ki jelentõsebb ellenállást. Ugyanakkor az árfolyam szinte korrekció nélkül menetelt felfelé, ezért akár visszatesztelés is benne lehet. Ezt vetíti elõre a grafikonba integrált technikai indikátorok divergenciája, mert az RSI és MACD oszcillátorok egymást erõsítõ eladási jelzése ellenére is újabb csúcsot láthattunk. A tavaly novembere óta tartó emelkedõ trendcsatornából való kitörés megalapozhat egy nagyobb korrekciót a 61,8%-os (1483,77) Fibo irányába.