A gazdasági fellendülésnek nem garanciája a többlet pénz a gazdaságban, de számában növekvõ, értéket termelõ cégek igen. Az olcsó pénz, a jobb hitelkörnyezet nem feltétlen jelent motort a gazdasági növekedésnek, mivel annyira nem tud olcsó lenni a pénz a termelõ vállalatoknak, mint amennyire kellene.

A növekedés kulcsa a vásárlói erõ növelésében van. A jelenleg elterjedt hagyományos finanszírozási struktúrákban a bankok nem járulnak hozzá az életminõség javulásához, ezért az államokon van sor, hogy különféle jogalkotó rendelkezésekkel elõsegítsék a munkaerõpiac javulását. A termelõi árak csökkenése elsõsorban a reáljövedelmeket növeli.

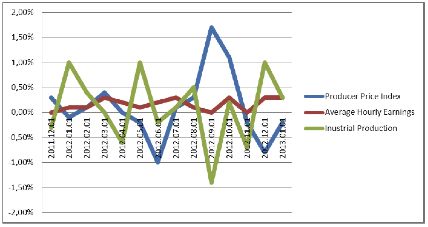

Amennyiben a termelõvállalatok jelentõsebb állami segítségben részesülnek, és a bankok befolyása csökken ezen cégekben, akkor van lehetõség a szociális jólét növekedésére, ami egyben a gazdaság felívelését is hordozza magában. Az elmúlt évek számai jó bizonyítékként szolgálnak a fentiekre: a termelõi árindex, az átlagos órabérek, és az ipari termelés egymáshoz viszonyított mozgását látjuk az alábbi grafikonon.

Megfigyelhetõ, hogy általában a termelõi árindex csökkenése után jelentkezik az átlagos órabérek, és az ipari termelés volumenének növekedése. Amennyiben sikerül a termelõi árszínvonalat alacsony mértéken tartani, és növelni a bérek nominális szintjét, akkor a vásárlóerõ paritás pozitív irányú elmozdulása a gazdaság hajtóereje lesz. Amennyiben ezen változások érzékelhetõen elindulnak, és a piac erre fókuszál, érdemes lehet körülnéznünk a részvények piacán, addig azonban a befektetõi bizalom hanyatlásában bízva kereshetünk alulárazott értékpapírokat.

Az alábbiakban olyan szektorból vizsgáltunk vállalatokat, amelyek az energetika, és az infrastruktúra vérkeringésében vállalnak szerepet a jelenben, és a jövõben.

Reuters ajánlás (várakozás) mindkét cégre:

Dtb Deutsche Biogas AG [DB9G.DE]

A Deutsche Biogas vállalat biogázüzemeket tervez, telepít, és szoros együttmûködésben van a mezõgazdaság szereplõivel. A cég központja Friesoythe-ban van, közel Oldenburghoz. A vállalat megtermelt energiamennyisége 13.15 MW. A cég legnagyobb belsõ megtérülését hozhatja az a birtokában levõ know-how. A Deutsche Biogas marketingtevékenységének köszönhetõen a termékét beáramoltatta a földgáz hálózatba, illetve némely területen megvalósította a CO2 semleges villamosenergia-termelést.

A szép számok ellenére az egy részvényre jutó eredmény [EPS] a 2012-es évben jelentõsen lecsökkent, a 2011-hez mérten, amit az árfolyam szintén lekövetett: 1.14 USD > 0.19 USD. A idei évre vonatkozó elemzõi várakozás: 0.24 USD. A szektorra vonatkozó P/E ráta 12.31, a vállalat 5.29 részvény árfolyam/nyereség mutatóval rendelkezik. Összességében lehetséges a vállalat piac által történõ felértékelõdése, amennyiben erõsödik a hatékonyságra való törekvés az energiafelhasználásban.

Argan Inc. [AGX.A]

A vállalat a villamosenergia, a távközlési infrastruktúra szolgáltatások iparágban van jelen. Leányvállalatai a Gemma Power Systems (GPS), és a Southern Maryland Cable, Inc. (SMC). Az elõbbi a világ egyik vezetõ gáztüzelésû erõmûveit tervezi, és építi, ezen kívül részt vállal az alternatív üzemanyagiparban /biodízel, etanol/, és más iparágakban, mint biomassza, szél- és napenergia. A vállalatnak 80 létesítménye van ami több mint 10 000 MW kapacitással rendelkezik. Ezen kívül több milliárd dollár értékû állami megrendelésû ipari, és kereskedelmi projektek kivitelezésével foglalkozik.

A Southern Maryland Cable vállalat szolgáltatásai közé tartozik a nagy sebességû adat-, hang-, video-, és biztonsági hálózatok kiépítése. Ezen kívül AutoCAD tervezés, távközlési-, és rack-szekrény tervezés építés. A vállalat ezen szegmentációját igénybe veszi a kormányzat közvetlenül, vagy alvállalkozói szinten.

A vállalat jelenleg 10.11-es P/E rátával rendelkezik, amely a szektorhoz mérten olcsóbbnak tekinthetõ [24.59]. 2012. negyedik negyedévben az Argannak nem volt adóssága, 175 millió USD készpénzzel rendelkezett, ez az összes eszközállomány közel 75%-a.

Argan eszközállomány

Az Argan 2012. negyedik negyedéves idõszakára vonatkozólag a költségei csökkentek a 2011-es év ugyanezen idõszakához mérten, a bruttó árrés 73%-kal növekedett, 17.5 millió dollárt használt fel befektetésekre, az amortizáció fedezésére történõ befektetési rész (Capex) 1.335 millió USD volt. A cég még generált 24.3 millió dollár szabad cash flow-t ami magasabb, mint a 22.1 millió dolláros nettó eredmény.

2013. április 1-jén a cég bejelentette, hogy pénzügyi segítséget adott egy 825 MW-os erõmû fejlesztésére a Moxie Liberty LLC részére.

Összességében a legnagyobb vonzóerõt a vállalatban az ágazati tevékenységi kör mellett a kiváló pénzügyi helyzete jelenti.