Az euró zóna gazdaságai továbbra is recesszióval küzdenek. Ebbõl a szempontból nincsen új a nap alatt, májusban alig találkozhattunk kecsegtetõ európai számokkal. Pont emiatt hó elején rendkívül kedvezõen fogadta a piac, hogy az Európai Központi Bank kamatcsökkentést hajtott végre, ezzel ösztönözve a növekedés beindulását. Az Amerikai Egyesült Államokban más a helyzet mint Európában, mert egyes konjunktúra adatok sokéves csúcsra futottak. A piac figyelme egyre inkább az amerikai Fed nyilatkozatokra koncentrált, amelyek a kötvényvásárlási program várható csökkentéséhez kapcsolódtak.

Technikai oldal

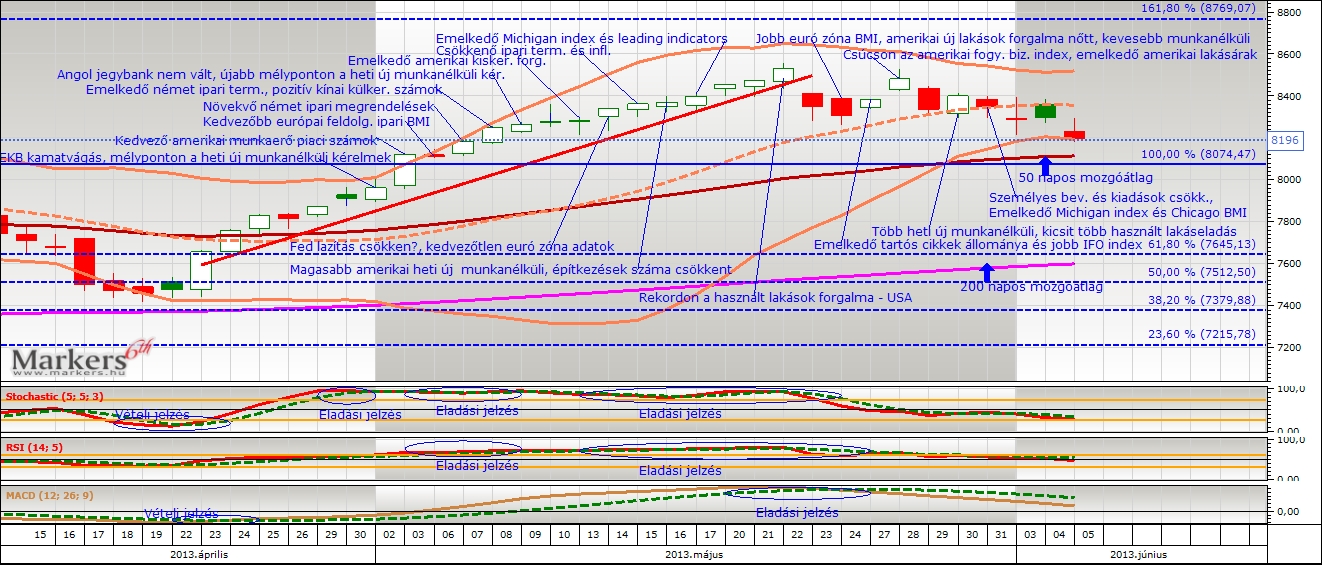

Mi történt? A DAX árfolyama április végén sikeresen visszapattant a 200 napos mozgóátlagról és még abban a hónapban átvitte az 50 napos mozgó vonalát is. Májusban a rally kiteljesedését láthattuk a 8000 fölötti zónában, amely során a kurzus jelentõsen elszakadt az említett mozgóátlagoktól, az árfolyam a középsõ és felsõ Bollinger szalagok közötti területen fejlõdött. A viszonylag jelentõs meredekségû, pirossal behúzott emelkedõ trendvonal szépen mutatta a május 22-ig zajló, szinte töretlen növekedést. A vezetõ német tõzsdeindex kurzusának túlvett állapotát kiválóan jelezték a technikai indikátorok, mert a Stochastic, MACD és RSI indikátorok egymást megerõsítõ eladási szignált adtak. Úgy tûnt, hogy kifulladtak a bikák, de a vizsgált idõszakban komolyabb korrekció nem következett be. A jegyzések maradtak a 100%-os Fibonacci támasz, valamint a közép- és hosszú távú mozgóátlagok fölött. Az 50 napos mozgóátlag visszatesztelése igen valószínû.

Mi várható? Mivel a DAX jegyzések az 50 és 200 napos mozgóátlag fölött helyezkedtek el, ezért továbbra is érvényben maradt a közép- és hosszú távú növekvõ trend. Ez alapján bízhatunk a szárnyalás folytatásában. Most már a 8500 fölötti elõzõ csúcsot kell alapul venni, valamint a 161,8%-os (8769,07) Fibonacci szintet tekinthetjük a következõ fontos ellenállásnak. Ugyanakkor a mozgóátlagoktól jelentõs mértékben elszakadó árfolyam negatív korrekciója a rally természetes velejárója lehet. Az 50 napos mozgóátlag szinte egybeesik a 100%-os (8074,47) Fibonacci támaszvonallal, ezért errõl a szintrõl visszapattanhat az árfolyam. Komolyabb korrekció esetén, 7650 környékén a 61,8%-os Fibo nyújthat erõteljes támaszt a 200 napos mozgóátlag támogatásával.

Fundamentális oldal

Összefoglalás: Az amerikai gazdaság javulásának köszönhetõen a Fed szûkítheti monetáris politikáját, amelynek esetleges bekövetkezése folyamatosan izgalomban tartotta a piacot. Egyes amerikai államok jegybankelnökei egymásnak ellentmondó megnyilvánulásai gyakran változtatták a hangulatot. A befektetõk kedvezõtlen amerikai konjunktúra adatok nyilvánosságra kerülése során bíztak a Fed további, töretlen monetáris élénkítésében, de valójában számos jel mutatott az amerikai ingatlanszektor élénkülésére és a munkaerõ piaci folyamatok javulására. Legalábbis ezt támasztották alá, természetesen a teljesség igénye nélkül: az új és használt lakások forgalmának rekordszintû bõvülése, az ugyancsak rekordokat döntögetõ fogyasztói bizalmi indexek, a lakásárak kétszámjegyû emelkedése és a heti új munkanélküli kérelmek számának szinte állandó javulása és sokéves mélypontja. A feldolgozóipar és szolgáltató szektor számai már árnyalják a képet. A jegybankelnök Ben Bernanke pontot tett a találgatások végére május 22-én, mert beszéde értelmezése alapján a piaci szereplõk a Fedtõl azt várják, hogy a kötvényvásárlás összege csökkenni fog. Fundamentális oldalról ezeknek a folyamatoknak köszönhetõ, hogy az EURUSD kurzus hó közepéig erõsödött, aztán 1,30-ig gyengült. A vezetõ amerikai részvényindexek történelmi csúcsdöntései után pedig a befektetõk a profitok realizálása mellett döntöttek és hó végén korrekció vette kezdetét.