A Bank of Japan monetáris lazítása 2011. októberében elõre vetítette a vevõk gyõzelmét az árfolyam felett. Ugyanakkor kiemelt figyelmet érdemel a közel 5,5%-os egyetlen napi mozgás 2011. október 31-én, mivel az adott napon a bikák uralták a piacot

A Bank of Japan monetáris lazítása 2011. októberében elõre vetítette a vevõk gyõzelmét az árfolyam felett, technikailag a Relative Strength Index is vételi jelzést adott. A nagy fordulat rövidtávon nem következett be, ugyanakkor kiemelt figyelmet érdemelt a közel 5,5%-os egyetlen napi mozgást tükrözõ, bekarikázott zöld gyertya október 31-én, mivel az adott napon a bikák uralták a piacot. A hosszú felsõ árnyék azt jelezte, hogy a nap eleji hajrát pesszimistább hangulat követte a kereskedési nap vége felé, így a gyertyának rövidtávon inkább negatív üzenete volt.

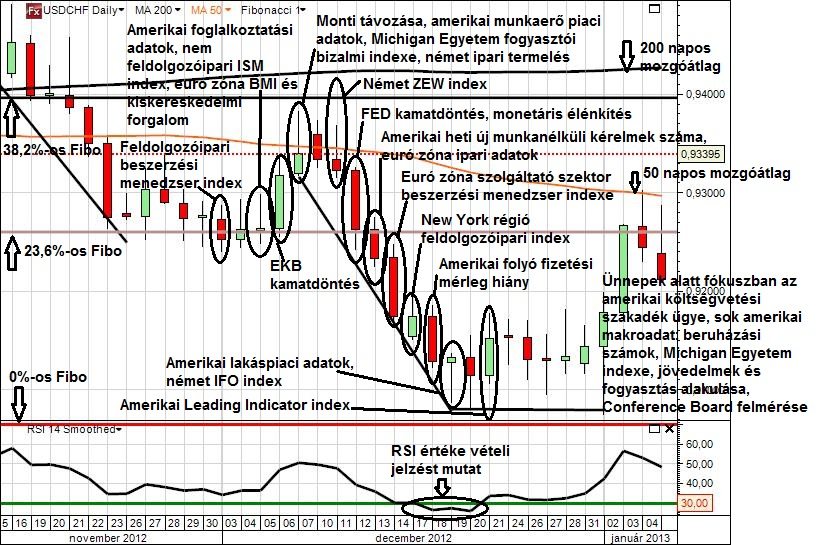

Novembertõl január közepéig 76,5 és 78 árfolyamszintek között négyszög formációban sávos kereskedés alakult ki. A konszolidációs zónában a 23,6%-os Fibonacci szint folyamatosan támaszból ellenállásba váltott, az árfolyam kereste az irányt. Az alsó támaszvonalhoz közel vételi, a felsõ akadályvonalhoz közel pedig eladási megbízásokat volt érdemes elsütni, ugyanakkor az RSI indikátor többször hamis jelzést nyújtott. Ez a jelenség az RSI divergencia, amelyre késõbb is kitérek. Minden csatorna megtörik egyszer, vélik a profik, így történt ez az oldalazó USD/JPY esetében is.

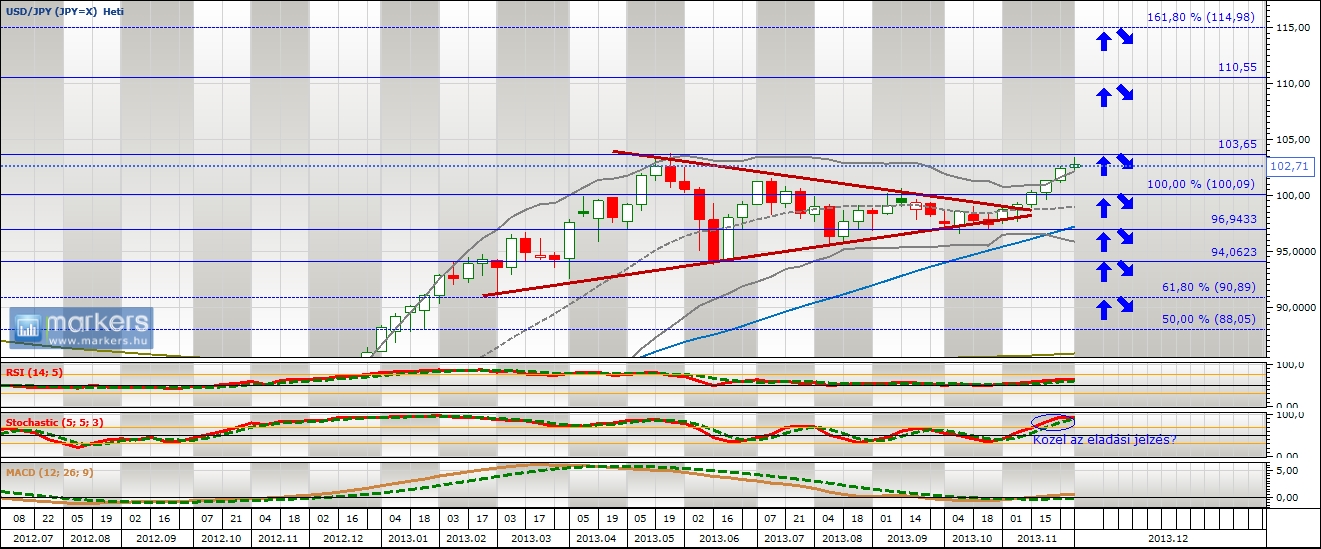

Az alsó támaszvonal (76,5-höz közel) fals letörését követõen a vevõk kerültek túlsúlyba és az emelkedés vette át a vezetõ szerepet. A grafikon legalább négy pontja ráilleszthetõ az emelkedõ trendcsatorna támasztó egyenesére, míg a vele párhuzamos felsõ vonalon legalább hét csúcsot láthattunk. Az emelkedés során az RSI indikátor esetében többször is divergenciát fedeztünk fel, mert az indikátor mozgása eltért az USD/JPY devizakereszt mozgásától. Az RSI indikátor értékei folyamatosan túlvett zónában tartózkodtak, míg az árfolyam új lokális maximumpontot ért el, de az RSI nem ért el magasabb értéket. Ebben az esetben viszont nagyobb jelentõséget kellett tulajdonítanunk a divergenciáknak, mert a túlvett zónában tartózkodó RSI divergencia az emelkedõ trend gyengülését vetítette elõre.

A növekvõ trendcsatorna egy bullish measured move alakzat elsõ szakasza is lehetett, mivel az elõbb említett formáció növekvõ tendenciával indult, majd a második szakaszban csökkenõ trend jött létre, ezt követõen ismét emelkedõ szakasz kezd kirajzolódni. A bullish measured move alakzat jövõbeni kialakulása egy trendforduló jelenséget támaszthat alá, ha sikerül ténylegesen a 200 napos mozgóátlag fölött stabilizálódni, amely az eladók irányítása végéhez érne és további emelkedésre lenne kilátás. Érdemes óvatosnak lenni, hiszen az RSI indikátor semleges zónában tartózkodása a feltételezésünket nem támasztotta alá, így minden esély megvan a hosszú távú esõ trend fennmaradására.