Továbbra sem kedvezõ a makro környezet a legnagyobb magyar bank számára. Egyrészt monetáris tekintetben az elemzõi konszenzusnál nagyobb kamatvágás kevésbé bizonyult szerencsésnek egy olyan helyzetben, amikor a nemzetközi pénz- és tõkepiacok jelentõs nyomás alatt álltak. A kamatvágások forintgyengítõ hatása által a befektetõk rosszabbul ítélhetik meg az OTP hitelportfolióját, amely negatívan hathat az OTP árfolyamára is, de az összes magyar pénzügyi eszköz árazását negatívan befolyásolhatja.

Technikai oldal

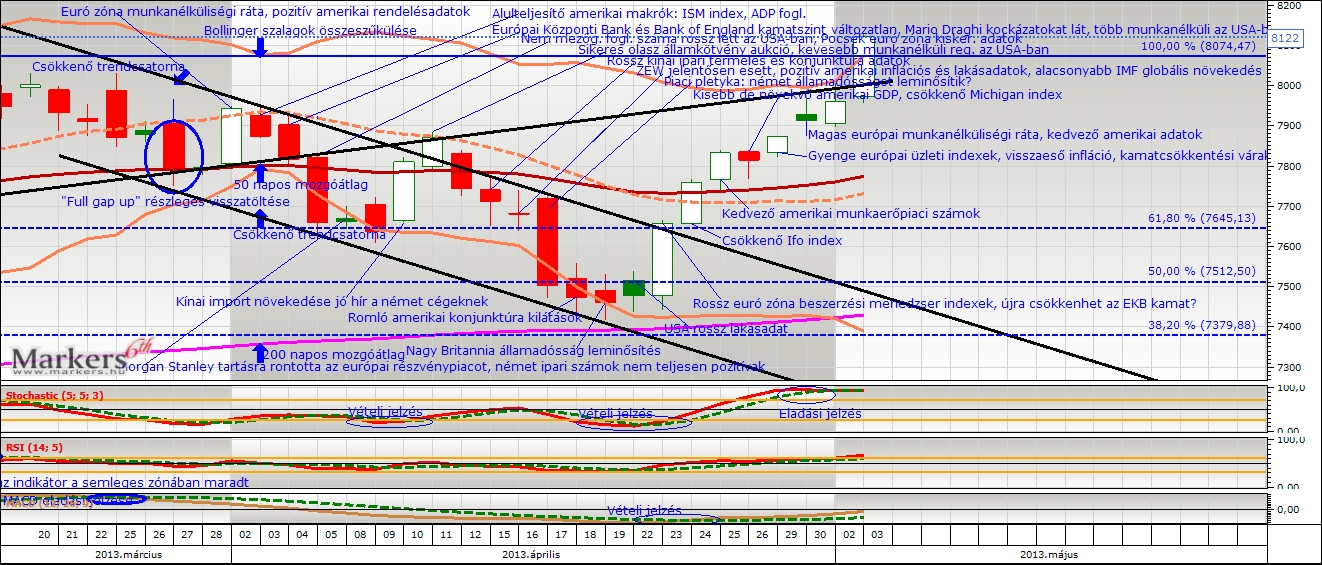

Mi történt? Augusztusban is folytatódott a korrekció az OTP kurzusában, bár egyelõre a hatalmas izgalmak elmaradtak. Egyelõre korrekcióról beszélhetünk, hiszen az árfolyam a 200 napos mozgóátlag alatti mozgás ellenére a 2011 óta tartó emelkedõ trendvonal felett tartózkodott. Az árfolyam 4150 és 4500 között oldalazó mozgást végzett. A legnagyobb magyar bankpapír jegyzései az 50 és 200 napos mozgóátlag alatt alakultak. Bár az árfolyam többször megpróbálkozott a közép- és hosszú távú mozgóátlagok meghódításával, de rendre lefelé fordult a kurzus. A Bollinger szalagok összeszûkülése jelentõs mozgást vetíthet elõre. Az RSI oszcillátor értékei semleges zónában tartózkodtak. Az MACD még hó elején vételi jelzést adott. Azóta az MACD vonala hiába metszette felülrõl a szignálvonalat, a negatív zónában történõ metszés nem értelmezhetõ eladási szignálként.

Mi várható? Lényeges változás júliushoz képest nem történt, az árfolyam továbbra is szûken a 200 napos mozgóátlag alatt helyezkedett el. Akinek OTP-je van, 4000 (legfõbb támasz) alatt kezdhet izgulni, mert akkor megtörik a 2011 óta tartó növekvõ trend. Úgy tûnik, hogy a 23,6%-os Fibonacci szint (4063,21) az elsõ komolyabb támaszvonal, majd utána a 0%-os (3789,74) Fibo következik. A vevõk gyõzelméhez elsõsorban a 200 napos mozgóátlag feletti stabilizáció lenne szükséges. Megnyugtató lenne tartósan 4500 fölötti árfolyamot látni.

Fundamentális oldal

Összefoglalás:

Továbbra sem kedvezõ a makro környezet a legnagyobb magyar bank számára. Egyrészt monetáris tekintetben az elemzõi konszenzusnál nagyobb kamatvágás kevésbé bizonyult szerencsésnek egy olyan helyzetben, amikor a nemzetközi pénz- és tõkepiacok jelentõs nyomás alatt álltak. A kamatvágások forintgyengítõ hatása által a befektetõk rosszabbul ítélhetik meg az OTP hitelportfolióját, amely negatívan hathat az OTP árfolyamára is, de az összes magyar pénzügyi eszköz árazását negatívan befolyásolhatja. Másrészt gazdaságpolitikai megközelítésben továbbra sem ismertek a pontos részletek a devizahiteles mentõcsomagról. Bár a Bankszövetség megtette javaslatát és úgy tûnt, hogy közelebb kerültek az álláspontok. Kormányzati döntés a közeljövõben várható, a bizonytalanság és a radikális megoldástól való félelem csak akkor szûnik meg, ha közzéteszik a végleges devizahitelekkel kapcsolatos változatot. És persze korántsem biztos, hogy egy politikai megoldástól elmúlik a piaci hisztéria. A helyzetet tovább bonyolítja a hazai választásokra való felkészülés, amely során a kormány populista céljai érdekében kihasználhatja a bankokkal szembeni agresszív fellépést. Harmadrészt pedig a nemzetközi befektetõi hangulat felelõs a borús hangulatért. Az esetleges szíriai katonai beavatkozás intenzív lejtmenetbe küldte a vezetõ részvényindexeket, amelyek már amúgy is több hete korrekciót hajtottak végre. A hírek szerint USA és szövetségesei akár ENSZ határozat nélkül is katonai intervenciót hajtanának végre, hogy megbüntessék a vegyi fegyvereket alkalmazó szír diktátort. Oroszország és Kína nem támogatják az akciót. A jövõbeni katonai beavatkozás az egekbe hajthatja az amúgy is magas olajárfolyamot, amely veszélyeztetheti a globális gazdasági növekedést.

Az OTP jelentésének képe meglehetõsen vegyes, a befektetõk korántsem örülhettek maradéktalanul. Hiába emelkedett az elemzõi várakozásokhoz képest 20%-al az OTP profitja, a hitelportfolió jelentõsen romlott és nemcsak Magyarországon, hanem az orosz, bolgár és ukrán piacon is. Csökkenõ nettó kamatbevétel, profitmarzs és céltartalék fedezettség jellemezte a második negyedév teljesítményét. A legfontosabb pozitívum a díj- és jutalékbevételek soron található, közel 20%-os volt a megugrás.

Részletek:

(08.05.) Közel 2%-os növekedés helyett enyhe mínuszt mutatott a júniusi hazai kiskereskedelem volumene. (08.06.) A magyar ipari termelés 1,5%-al nõtt. Egyes sajtóban megjelent információk szerint horvát bankot vásárolhat az OTP bank. (08.07.) A magyar államháztartás passzívuma elérte az idénre tervezett érték közel 97%-át. A Magyar Nemzeti Bank teljes mértékben törlesztette az IMF hitelt. (08.08.) A magyar külkereskedelmi többlet jóval kisebb lett, mint a várakozások. (08.12.) A Központi Statisztikai Hivatal júniusról is 2% alatti inflációt publikált, sõt az elõzõ havi értéknél is kisebb lett a mutató. (08.13.) A Mol által közzétett gyorsjelentés hozta a várakozásokat. Az upstream szegmensben történt csökkenés nem állta meg, de a downstream teljesítménye kecsegtetõ lehet. (08.14.) A bruttó hazai össztermék éves alapon 0,5%-al nõtt a második negyedévben, az elõzõ hónaphoz képest 0,1%-os volt a bõvülés. A számok csalódást okoztak. Éves alapon 1,7%-al emelkedett a júniusi ipari termelés volumene. Megjelent az OTP második negyedéves gyorsjelentése, amely vegyesre sikerült. (08.22.) A devizahiteles mentõcsomagról érkezõ hírek alapján nem várható szélsõséges megoldás, amely kedvezõ hír a forint számára. A Nemzetgazdasági Minisztérium megerõsítette a júliusi államháztartási hiány mértékét, amely az idei évre tervezett hiány 97%-a lett. (08.27.) A Magyar Nemzeti Bank 3,8%-ra süllyesztette a jegybanki alapkamatot. A piac kisebb kamatcsökkentésre számított, a pesszimista nemzetközi hangulatban 302 fölé is gyengült a forint, majd nap végére visszaerõsödött. Patai Mihály nyilatkozott a Bankszövetség devizamentés javaslatáról, melyben a bankok jelentõs terhet vállalnának. (08.28.) A magyar munkanélküliségi ráta tovább csökkent 10,1%-ra.