A Mol újabb kedvezõtlen negyedéves jelentése eléggé lehangoló. Ráadásul továbbra sem kedvezõ a hazai makro környezet a magyar olajóriás számára. Egyrészt monetáris tekintetben az elemzõi konszenzusnál nagyobb kamatvágás kevésbé bizonyult szerencsésnek egy olyan helyzetben, amikor a nemzetközi pénz- és tõkepiacok jelentõs nyomás alatt álltak. A kamatdöntés napján érezhetõ volt a magyar pénzügyi instrumentumok eladási hulláma. Az állhat a háttérben, hogy a kamatvágások forintgyengítõ hatása által a befektetõk rosszabbul ítélhetik a teljes magyar piacot. Vagyis a hirtelen gyengülõ forint az összes magyar pénzügyi eszköz így a MOL részvény – árazását negatívan befolyásolhatja.

Technikai oldal

Mi történt? Már megint csökkenés, így foglalható össze a hazai olajtársaság részvényének havi története. Augusztusban sem zajlottak komolyabb mozgások a Mol árfolyamban, de a papír olcsóbb lett július végi szintjéhez képest. A Mol május vége óta egy csökkenõ trendcsatornát formált meg, sajnos a kurzus fejlõdése folytatódott negatív lejtmenetben. Így az árfolyam a 200 napos mozgóátlag alatt tartózkodott, sõt a jegyzések a vizsgált idõszak kétharmadában az 50 napos mozgóátlag alatt helyezkedtek el. A vizsgált idõszak utolsó kereskedési napján éppen 16.000 felett zárultak a jegyzések, de a folytatás nem túl kecsegtetõ a grafikon alapján. Bár a grafikonba épített három technikai indikátor (MACD, Stochastic) közül kettõ már vételt jelzett.

Mi várható? Keserû lehet a pirula a Mol tulajdonosok számára, hogy szinte folyamatos a lemorzsolódás és nehéz értelmes érveket találni a vétel vagy tartás mellett. A technikai indikátorok alapján már felcsillanhat az optimizmus, hiszen az MACD és Stochastic már vételi szignált adott. Felfelé a trendcsatorna felsõ támaszvonala 16.700 környékén, majd az 50%-os (17209,38) Fibonacci szint és egyben júniusi lokális csúcspont képezhetik a legszilárdabb ellenállást az árfolyam számára. A vevõk gyõzelméhez hatalmasat kellene ugrania a Mol jegyzéseknek. Legalább ezer pontos növekedésre lenne szükség, hogy az árfolyam kitörjön a csökkenõ trendcsatornából és a 200 napos mozgóátlag fölé kerüljön. Ha ez nem következik be, akkor folytatódhat a negatív széria. Fontos támaszszint a hanyatló trendcsatorna alsó vonala az alsó zónákban, majd a 23,6%-os (15419,14) Fibonacci szint tarthatja meg a kurzust.

Fundamentális oldal

Összefoglalás:

A Mol újabb kedvezõtlen negyedéves jelentése eléggé lehangoló. Ráadásul továbbra sem kedvezõ a hazai makro környezet a magyar olajóriás számára. Egyrészt monetáris tekintetben az elemzõi konszenzusnál nagyobb kamatvágás kevésbé bizonyult szerencsésnek egy olyan helyzetben, amikor a nemzetközi pénz- és tõkepiacok jelentõs nyomás alatt álltak. A kamatdöntés napján érezhetõ volt a magyar pénzügyi instrumentumok eladási hulláma. Az állhat a háttérben, hogy a kamatvágások forintgyengítõ hatása által a befektetõk rosszabbul ítélhetik a teljes magyar piacot. Vagyis a hirtelen gyengülõ forint az összes magyar pénzügyi eszköz így a MOL részvény – árazását negatívan befolyásolhatja. Másrészt jelentõs bizonytalanság tapasztalható a belföldi gazdaságpolitikában, amely alól ugyancsak nem tudja kivonni magát a hazai olajtársaság. Az újabb kormányzati devizahiteles mentés okozhat komoly negatív meglepetést, amely hozzájárulhat a magyar részvények alulsúlyozásához. Harmadrészt pedig a nemzetközi befektetõi hangulat felelõs a borús hangulatért. Az esetleges szíriai katonai beavatkozás intenzív lejtmenetbe küldte a vezetõ részvényindexeket, amelyek már amúgy is több hete korrekciót hajtottak végre. A hírek szerint USA és szövetségesei akár ENSZ határozat nélkül is katonai intervenciót hajtanának végre, hogy megbüntessék a vegyi fegyvereket alkalmazó szír diktátort. Oroszország és Kína nem támogatják az akciót. A jövõbeni katonai beavatkozás az egekbe hajthatja az amúgy is magas olajárfolyamot, amely veszélyeztetheti a globális gazdasági növekedést.

Részletek

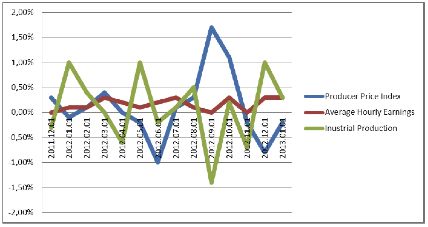

(08.05.) Közel 2%-os növekedés helyett enyhe mínuszt mutatott a júniusi hazai kiskereskedelem volumene. (08.06.) A magyar ipari termelés 1,5%-al nõtt. Egyes sajtóban megjelent információk szerint horvát bankot vásárolhat az OTP bank. (08.07.) A magyar államháztartás passzívuma elérte az idénre tervezett érték közel 97%-át. A Magyar Nemzeti Bank teljes mértékben törlesztette az IMF hitelt. (08.08.) A magyar külkereskedelmi többlet jóval kisebb lett, mint a várakozások. (08.12.) A Központi Statisztikai Hivatal júniusról is 2% alatti inflációt publikált, sõt az elõzõ havi értéknél is kisebb lett a mutató. (08.13.) A Mol által közzétett gyorsjelentés hozta a várakozásokat. Az upstream szegmensben történt csökkenés nem állt meg, de a downstream teljesítménye kecsegtetõ lehet. (08.14.) A bruttó hazai össztermék éves alapon 0,5%-al nõtt a második negyedévben, az elõzõ hónaphoz képest 0,1%-os volt a bõvülés. A számok csalódást okoztak. Éves alapon 1,7%-al emelkedett a júniusi ipari termelés volumene. Megjelent az OTP második negyedéves gyorsjelentése, amely vegyesre sikerült. (08.22.) A devizahiteles mentõcsomagról érkezõ hírek alapján nem várható szélsõséges megoldás, amely kedvezõ hír a forint számára. A Nemzetgazdasági Minisztérium megerõsítette a júliusi államháztartási hiány mértékét, amely az idei évre tervezett hiány 97%-a lett. (08.27.) A Magyar Nemzeti Bank 3,8%-ra süllyesztette a jegybanki alapkamatot. A piac kisebb kamatcsökkentésre számított, a pesszimista nemzetközi hangulatban 302 fölé is gyengült a forint, majd nap végére visszaerõsödött. Patai Mihály nyilatkozott a Bankszövetség devizamentés javaslatáról, melyben a bankok jelentõs terhet vállalnának. (08.28.) A magyar munkanélküliségi ráta tovább csökkent 10,1%-ra.