A 38. héten a Fed monetáris politikájának lehetséges változására koncentráltak a piaci szereplõk. A 39. héten már az amerikai költségvetési feszültségek és az adósságplafon témaköre tartották nyomás alatt a börzéket, így a Eurostoxx 50 sem volt képes új csúcsra futni. A 40. héten már érezték a spekulánsok, hogy a politikusok rövidtávon nem tudnak megegyezni az Egyesült Államokban és a közalkalmazottak kényszerszabadságra mennek.

Technikai oldal

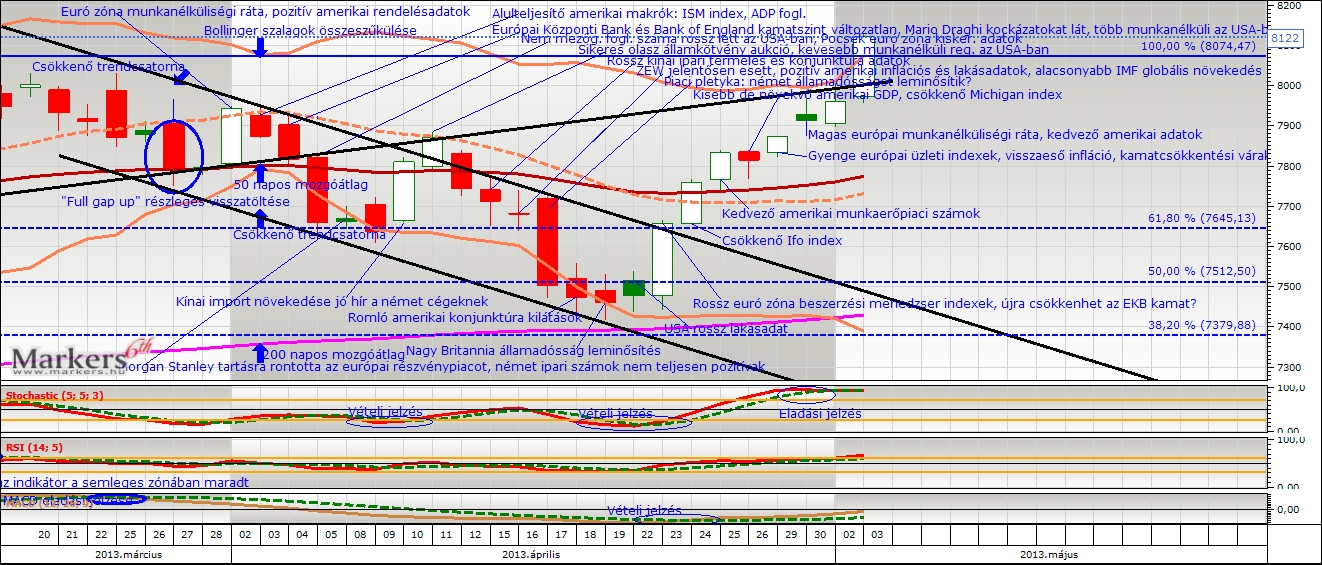

Mi történt? A vizsgált idõszakban több mint 2 éves csúcs született, majd oldalazó tendenciával 2900 fölötti stabilizációt figyelhettünk meg. Szeptember elején 2740 euró környezetébõl indult a rally, a bikák kiteljesedése során 2950 fölé is szúrtak a jegyzések. Az intenzív növekedés során az árfolyam egyre inkább elszakadt a hosszú távú trendet prezentáló 200 napos mozgóátlag vonalától. Majd az RSI oszcillátor már túlvett jelzéseket adott a lokális maximumpont (2950) közelében, de a korrekció elmaradt. Igaz, az árfolyamnak nem sikerült következõ csúcsot beállítani, vagyis nem érkeztek meg a friss vevõk a piacra. Ugyanakkor egy támaszépítést figyelhettünk meg 2900 pont fölötti zónában. Az RSI indikátor eladási szignálját követõen, október kezdetén az MACD vonala pozitív tartományban felülrõl metszette a szignálvonalat, így már két indikátor is megerõsítette a medvék várható eljövetelét, amely egyelõre nem következett be.

Mi várható? A kurzus továbbra is a 200 napos mozgóátlag felett tartózkodott, amely alapján optimisták lehetünk, hiszen az emelkedõ trend folytatódhat. A bikák dominanciájában bizakodó befektetõk új célárfolyama most már 3000 pont, amely szép kerek szám, ezért nemcsak technikai, hanem lélektanilag fontos szint is egyben. A technikai indikátorok eladási jelzései óvatosságra inthetik, és stop használatára kötelezhetik a spekulánsokat. Bõven lehet tér a korrekcióra, hiszen közel 8%-os esés következtében beszélhetnénk a 200 napos mozgóátlag visszatesztelésérõl, amelyrõl akár felfelé fordulhat az árfolyam.

Fundamentális oldal

Összefoglalás:

A 38. héten a Fed monetáris politikájának lehetséges változására koncentráltak a piaci szereplõk. A monetáris kondíciók szigorítása esetén erõsödõ amerikai dollárral számolhattunk volna, de az elemzõi várakozásokkal ellentétben a Fed mégsem lépett. Vagyis a Fed kötvényvásárlás havi összege maradt 85 milliárd dollár, amely nem azt jelenti, hogy ez így is marad a jövõben, hiszen a monetáris politika döntéshozói bármikor változtathatnak. A döntést rövidtávon rendkívül kedvezõen fogadták a befektetõk, a nemzetközi részvénypiacok is szép teljesítményt futottak.

A 39. héten már az amerikai költségvetési feszültségek és az adósságplafon témaköre tartották nyomás alatt a börzéket, így a Eurostoxx 50 sem volt képes új csúcsra futni. Nem csoda, hogy a Fed politikája szinte teljesen háttérbe szorult. Az Egyesült Államok történetében még nem fordult elõ, hogy ne rendelkezzen elfogadott költségvetéssel. A helyzet automatikus megszorításokat vonna maga után, amely jelentõsen visszafogná a gazdasági teljesítményt és a világgazdaság növekedését is negatívan befolyásolná. Ez a logikai gondolatmenet állt a félelem hátterében.

A 40. héten már érezték a spekulánsok, hogy a politikusok rövidtávon nem tudnak megegyezni az Egyesült Államokban és a közalkalmazottak kényszerszabadságra mennek. Nonszensz helyzet állt elõ, katasztrofális gazdasági következmények lehetnek, amely egyetlen szereplõnek sem érdeke. Ezért is gondolhatjuk, hogy a szituáció elõbb-utóbb mégis megoldódik. Addig viszont volatilis piacokkal és korrekcióval számolhatunk a részvények világában. Az óriási amerikai adóssághalom és politikai válság azt támasztják alá, hogy a világ legerõsebb nemzetgazdasága komoly problémákkal küzd.

Európai oldalról nézve azt mondhattuk, hogy az eurózóna gazdaságai élénkülés jeleit mutatták, amelyet számos szektorból érkezõ adat alátámasztott. Az olasz belpolitikai helyzet pár nap alatt megoldódott, hatása csekélynek mutatkozott. Egyelõre újabb csontvázak nem estek ki az eurózóna szekrényébõl

Részletek: (09.16.) A Fed következõ lehetséges elnökjelöltje Lawrence Summers visszalépett, amelyet pozitívan fogadott a piac. A legesélyesebbnek a Fed jelenlegi elnöke tûnik, Janet Yellen, aki támogatja a Fed agresszív mennyiségi ösztönzését. Az amerikai ipari termelés a vártnak megfelelõ +0,4%-os növekedést hozta. (09.17.) Ismét javultak a konjunktúra kilátások Németországban, a ZEW index értéke szeptemberben hatalmasat ugrott az elemzõi várakozásokhoz képest. (09.18.) A Fed változatlanul hagyta kötvényvásárlási programját, amely havonta 85 milliárd dollár értékû likviditást önt a piacra. Az amerikai költségvetési megszorítások mellett a növekvõ hitelkamatok is veszélyeztetik az amerikai gazdasági növekedést, a munkanélküliségi ráta pedig még mindig magas a Fed szerint. A következõ Fed ülés október végén várható, az amerikai jegybank szerepét betöltõ Fed bármikor változtathatja a monetáris kondíciókat. A részvénypiacok befektetõi kirobbanó örömmel fogadták a bejelentést, a dollárgyengülés többhavi értéket döntött meg. A nap folyamán lakáspiaci adatok is nyilvánosságra kerültek, kevesebb lakásépítés kezdõdött az Egyesült Államokban. (09.19.) Az amerikai használt lakások forgalma felülmúlta az elemzõi várakozásokat, a heti új munkanélküli kérelmek száma a szokásos alacsony szintet hozta. (09.23.) A hétvégi német választásokat Angela Merkel nyerte, ezért maradhat székében. A koalíciós partner nem kapott elegendõ szavazatot, így az FDP helyett a zöldekkel vagy nagykoalícióban az SPD-vel szövetkezhet a német kancellárnõ. A piacok kedvezõen fogadták a hírt. Mario Draghi, EKB elnök ismét megerõsítette, hogy hosszú ideig marad a laza monetáris politika. Az euró zóna beszerzési menedzser indexe augusztus után szeptemberben is emelkedett. (09.24.) A német IFO bizalmi index szeptemberben várakozások alatt emelkedett. Két mutató alapján is növekedtek júliusban amerikai lakásárak. Az augusztusi csúcshoz képest enyhén visszaesett a Conference Board fogyasztói bizalmi indexe. (09.25.) Az amerikai tartós beruházási javak rendelésállománya augusztusban emelkedett a júliusi csökkenés után. Az új lakások kevésbé fogytak az Egyesült Államokban, az elemzõk a kamatok drágulásával magyarázták a gyenge teljesítményt. (09.26.) A folyamatban lévõ lakáseladások jobban visszaestek augusztusban, mint várták. Az elõzetesen nyilvánosságra hozott amerikai GDP számokat megerõsítették, mely szerint 2,5% volt a 2. negyedéves növekedés mértéke. A heti új munkanélküli kérelmek száma továbbra is igen alacsony szinten állt az Egyesült Államokban. (09.27.)Az amerikai személyi jövedelmek és kiadások a várakozásoknak megfelelõen emelkedtek, a Michigan egyetem fogyasztói bizalmi indexe alulmúlta az elemzõi konszenzust. Az európai gazdasági bizalmi index szeptemberben is emelkedett. (09.30.) A piacok egyrészt az olasz kormányválságra, másrészt az amerikai költségvetési problémákra és adósságplafon emelésre fókuszáltak. Szeptemberben is alacsony szinten, 1% körül alakult az eurózóna inflációs rátája. (10.01.) A feldolgozóipari ISM index szeptemberben többéves csúcsra futott az Egyesült Államokban. (10.02.) Az amerikai privát szektorban az elemzõi konszenzusnál kevesebb új munkahely jött létre. Az Európai Központi Bank változatlanul hagyta a kamatszintet. Az olasz kormányfõ, Enrico Letta bizalmai szavazásban támogatást kapott az parlamenttõl, így megoldódni látszott a belpolitikai válság. Az eurózóna munkanélküliségi rátája 12% lett. Németország munkanélküliségi rátája 6,9%-ra emelkedett. (10.03.) Az elõzetesen közölt eurózóna feldolgozóipari index értékét felfelé módosították, a kiskereskedelmi forgalom pedig kevésbé csökkent, mint várták. Az USA-ban továbbra is kevesen regisztráltak munkanélkülinek elõzõ héten, de a nem feldolgozóipari index erõsen visszaesett.