Az euró zónából érkezõ rossz makro adatok, de legfõképpen Ciprus körül zajló események három héten keresztül, a szigetországi bankbetétek egyszeri illetékkel sújtása és az olasz politikai bizonytalanság komoly aggodalmat váltottak ki az európai börzéken, amelytõl Frankfurt is szenvedett. Az európai bankrendszerbe vetett bizalom ingott meg és a magánszektor tõkéjének válságkezelésbe való esetleges jövõbeli bevonása – akár más országban is – okozta az eladói hullámot az öreg kontinens részvénypiacain. Ettõl függetlenül a DAX elõzõ havi záró értéke felett zárt és számos szakember meg van gyõzõdve arról, hogy a német rally folytatódni fog, amelyet a német vállalatok kedvezõ fundamentumaival, a profitok további emelkedésével, és a jegybanki élénkítés hatásaival magyaráznak.

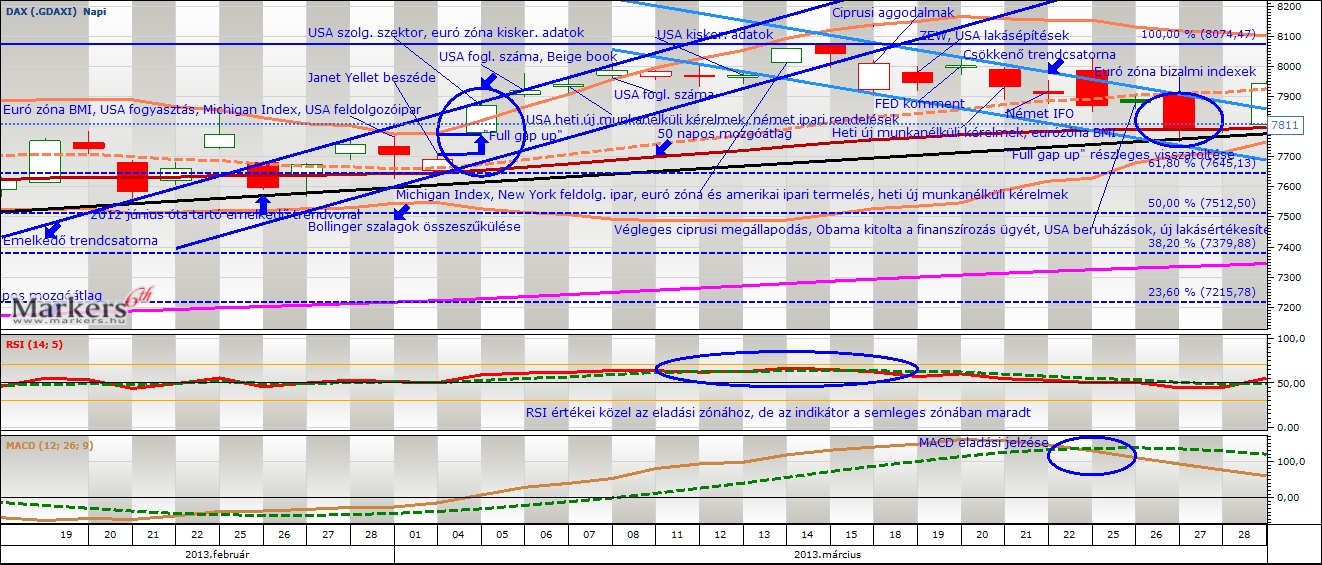

Mi történt? A német vezetõ tõzsdeindex folytatta évek óta tartó, hosszú távú emelkedõ trendjét márciusban is, a Bollinger szalagok összeszûkülése jelezte, hogy jelentõs mozgásra lehet számítani. A DAX fejlõdését szépen prezentálja a 2012. júniustól behúzott, fekete színû emelkedõ trendvonal, amely korrekt módon illeszkedik a grafikon számos pontjára. A kurzus a 100%-os (8074,47) Fibonacci szint érintésével több, mint öt éves csúcsot formált, a DAX-ot utoljára 2007 októberében láthattuk hasonló szinteken. Ezzel az árfolyam jelentõsen eltávolodott a 200 napos mozgóátlagtól, ugyanakkor hó végére visszatesztelésre került az 50 napos mozgóátlag. Az árfolyam nem bírt a 8080 közeli szinttel, majd visszafordult, mert az ellenállás túl erõsnek bizonyult és hó végére a medvék vették át a vezetõ szerepet, míg végül a 61,8%-os (7645,13) Fibonacci szint környezetében konszolidálódott a jegyzés. Egy három hete tartó csökkenõ trendcsatornát figyelhettünk meg, amelynek alsó támaszvonala közelében vételi, felsõ ellenállási szintje környékén pedig eladási megbízást volt érdemes adni. A csökkenést egyelõre korrekciónak tartottuk, hiszen a közép és hosszú távú növekvõ trend érvényben maradt. A tõzsdeindex visszatesztjét tankönyv szerint késõn mutatta az MACD oszcillátor, hiszen az MACD vonala pozitív tartományban a szignálvonal fölülrõl történõ metszésével klasszikus eladási jelzést adott. Ugyanakkor az RSI indikátor nem támasztotta alá a medvék uralmát, mert többszöri magas értéke ellenére semleges zónában tartózkodott.

Mi várható? Az MACD már az eladói hullámot vetítette elõre, de az MACD és az RSI indikátor együttesen nem erõsítették meg az emelkedõ trend megfordulását. Ha az árfolyam áttöri a 61,8%-os (7645,13) Fibonacci szintet és alatta stabilizálódik, akkor akár további szintek korrekciója is megtörténhet, hiszen megnyílik lefelé a 200 napos mozgóátlag irányába. De ez még messze van, ahhoz a 38,2%-os Fibonak kellene törnie 7379,88-nál. Technikai szempontból fontos még a március 5-én keletkezett rés (full gap up), amellyel a grafikon folytonossága megtört. Jól látható, hogy az aznapi nyitó árfolyam az elõzõ napi záró árfolyam fölött helyezkedett el. Az árfolyam március 27-én csak részlegesen tesztelte vissza ezt a szintet. Kiemelt jelentõséget tulajdoníthatunk a résnek, mert a technikai elemzés szabályai korrekcióra és ezzel a gap betöltésére késztetheti az árfolyamot. Pozitív forgatókönyv esetén a bikák erejével a 100%-os (8074,47) Fibonacci szint jelenthet komolyabb ellenállást, ha sokan hisznek abban, hogy minden készen áll az újabb csúcsok meghódításához.