A DAX index komponenseit 30 vezetõ német vállalat tartalmazza. Az értékpapírok a frankfurti értéktõzsdére kerültek bevezetésre. A DAX mint tõzsdei vállalat is szerepel a frankfurti piacon, és bár lehet, hogy nem annyira nagy súlyarányt képvisel, viszont árfolyammozgása, benchmark a piaci hangulat vonatkozásában.

A súlyarányokat, illetve a részvények iparági besorolását az alábbi táblázat mutatja.

ZEW index

A német intézményi befektetõi, és elemzõi bizalmi típusú mutató, amely 6 hónapra elõre ítéli meg a gazdasági fejlõdés alakulását.

IFO index

7 000 üzleti szereplõ [gyártók, építõk, nagy- és kiskereskedõk] véleményét tükrözi az elkövetkezendõ 6 hónap üzleti-gazdasági feltételeivel kapcsolatban. A német mutató együtt változik a szélesebben vett eurózónabeli üzleti-gazdasági kondíciókkal.

Az DAX index heti felbontású maximum idõintervallumú lineáris skálája

Az index értéke utána ment a 8 000 pont fölé márciusban, miután 2000. január 18-án a ZEW index elérte a csúcsot jelentõ 85,5 pontot. A gazdasági konjunktúrával kapcsolatos várakozások a 100 pont feletti szinteket ostromolták az IFO index grafikonján. Március 10-én a 45 napos szimpla mozgóátlag árfolyamérték, és a DAX értéke között 45%-os különbség adódott.

A .com lufit már nem lehetett tovább fújni, a korábbi bázisidõszakokhoz mért növekedés már nem volt fenntartható, a léggömb elkezdett ereszteni, és meredeken szállt a rózsaszín felhõk alá.

Szeptember 15-én a 7 186.50 pontos támasz már nem tudta megtartani, és a ZEW indexel párhuzamos idõben szenvedte el a közel 400 pontos esést. Az elemzõk, és intézményi befektetõk nagyobb pesszimizmusa szeptember 19-én látszik az index 80-ról 40 pontra történõ lejtmenetén, de az üzleti szereplõk még nem vártak nagyobb gazdasági visszaesést, az index értéke 99 ponton állt.

Az árfolyam 2000. szeptember elején keresztezte felülrõl a 45 napos szimpla mozgóátlagot a tõzsdei mélypontok nagyobbak lettek, az esések egyre hosszabbakra nyúltak. A 2001. márciusi mélypontról az index májusban visszatesztelte a 6 230 pontot jelentõ ellenállási szintet, de áttörni már nem tudta, és ismét a déli irányba állt. A 6 230 pontról szeptemberre elérte a 76,4%-os FIBO szintet amely a 3 699 pontnál húzódott. A német IFO index 84.9 pontos mélypontját 2001. december 17-én érte el. Ettõl az idõponttól kezdve, úgy is mondhatnánk, hogy zászlóval történõ emelkedés indult meg.

2002.10.18-án a DAX, és a 45 napos szimpla mozgóátlag értéke között 59% különbség alakult ki. Ettõl az idõponttól kezdve 2003.03.14-ig egy pozitív divergencia lépett fel a DAX árfolyama, és az MACD között, ami erõsebb vételi jelet jelent a piac számára. Márciusban a két makroindikátor optimistább képet közvetített a konjunktúra jövõbeni ciklusait illetõen. 2003. májusban az árfolyam már alulról keresztezte a 45 napos mozgóátlagot.

2003. szeptemberben még ellenállást, de novemberben már támaszként funkcionált a 76,4%-os FIBO szint. 2006. májusban az 5 910 forintnál húzódó ellenállás megállót jelentett a trendszerû emelkedés közben. 2006. szeptemberig oldalazott mozgott a 38,2, és az 50%-os FIBO szint közötti trendcsatornában, majd kitört innen. A meredek emelkedés nagyobb forgalomnövekedéssel párosult. 2007. júliusban, és 2008. augusztusban ismét a 8 000 pontos szint fölé került, 2000. óta egy tripla csúcs alakzat jött létre. 2007. júliusban 20%-kal haladta meg a DAX árfolyama a 45 napos mozgóátlag szintjét. Ekkorra a ZEW bizalmi mutató már csak 10,4 ponton állt, az IFO index pedig a májusi 108,6 pontról, 106,4 pontra süllyedt. A makroindikátorok mutatói és a DAX árfolyama között egy negatív divergencia lépett fel. A tõzsdei szereplõk ismét felébredtek, és 2008 január végétõl a 8 000 pont feletti csúcsszintekrõl heves eladásokba kezdtek. A német ZEW index 2008. január 15-én -41,6 ponton állt, az IFO index még csak 103,4 pontra süllyedt az elõzõ évi 108,6 pontos 2007. évi magasságokhoz viszonyítva.

A szakadásban az eddigi 6 230 pontos ellenállásból támasz lett, az árfolyam a

7 186.50 pontos szintig pattant vissza. 2008.10.10-én az eddigi legnagyobb forgalommal szabadultak mindenféle papír alapú értéket jelentõ dologtól, és a készpénz lett az úr az értékpapírok felett. Az esés tovább folytatódott, és 2009. márciusban érte el a mélypontot a 3 800 pont alatt, de már 2008. novemberében keresztezte az MACD alulról a szignált. Az esés meredekségével meggyezõ visszapattanás csak az 50%-os FIBO szintig, azaz az 5 241 pontig történt.

Ettõl fogva ismét egy emelkedõ trend kezdett kialakulni, de 2009.november 6-tól az árfolyam, és az MACD között ismét egy negatív divergencia jött létre. Az árfolyam egyre jobban távolodott a 45 napos szimpla mozgóátlagtól. 2011.01.28-ig egy dupla csúcs alakzat jött létre az MACD indikátorban. Az árfolyam 2011.06.24-ig emelkedett, és járatták ismét a csúcsokat jelentõ 7 500 pont feletti deszkákra, de az MACD mozgása már trendszerûleg csökkent. Az befektetõi, és elemzõi várakozás a gazdasági kilátásokat illetõen 2011.06.21-én -1,7 pontot tett ki, de a valóság, a -9 pontos eredmény kiábrándította a piaci jelenlévõket. Hiába a jegybanki élénkítés, az eddigi hitelbõl történõ gazdasági élénkítés, és jobblét már nem járható, és ismét nagy zuhanás vette kezdetét, nem beszélve a bankok iránti nagyobb mértékû bizalomvesztésrõl. 2011. szeptember közepén az 5 000 pont közelébe esett az index piaci értéke, viszont a befektetõi szentiment index csak november 15-én ütött ismét lokális mélypontot az -55 pont alatti szint alá, mint majdnem a válság kirobbanásakor. Az árfolyam innen kétszer visszatesztelt, a korábban is ellenállást jelentõ 7 186.50 pontig, ahol dupla csúcs alakzat jött létre, ráadásul az árfolyam és az MACD indikátor között ismét egy negatív divergencia alakult ki. Az árfolyam a 7 000 pont feletti szintekrõl ismét visszatérhet a 23,6%-os FIBO szintig, azaz a 6 783 pontos szintig, de akár a 6 230 pontos támasz szint is elérhetõ.

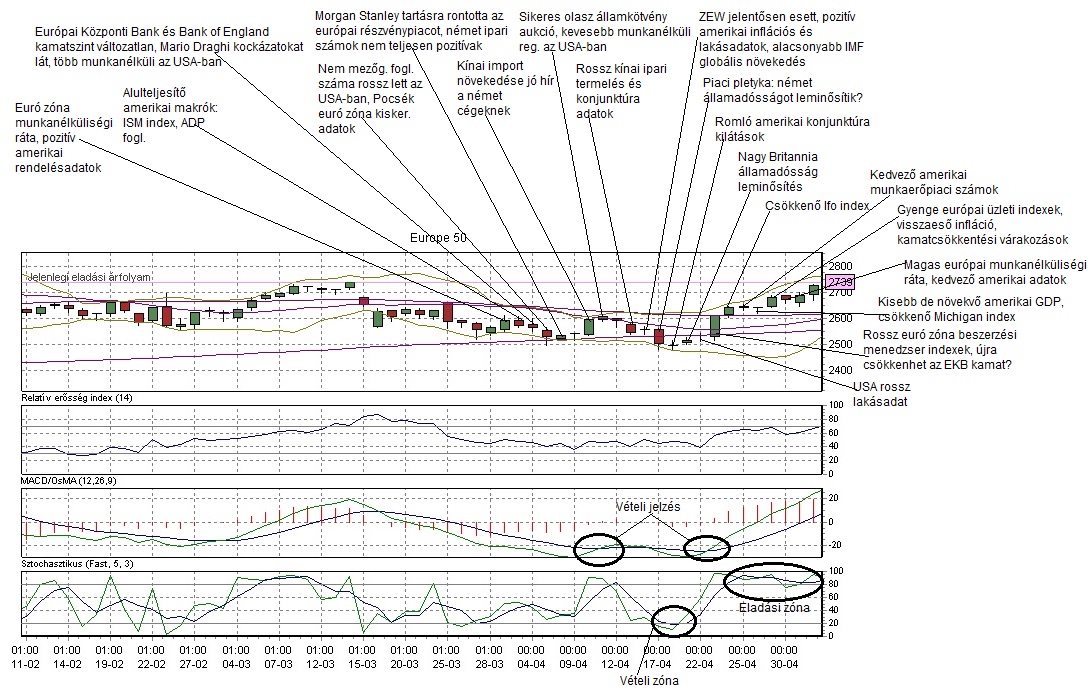

Német Beszerzési Menedzserindex

A német beszerzési menedzserindex értéke 2012-tõl folyamatosan a várakozások alatt teljesít. Az indikátor 50 pont feletti értéke ipari bõvülést, míg az alatti zsugorodást jelent. 2012. januártól a DAX értéke fokozatosan növekedett. Ismét piaci kijózanodásnak lehetünk tanúi, amennyiben e makroindikátor értékét fel nem javítja az õszi felpezsdülõ hangulat, ami köszönhetõ a szezonális hatásoknak is.